なぜ韓国の保険業界のデジタル化が遅れたのか?

はじめに

経済協力開発機構(OECD)が去る5月に発行した「デジタル経済展望報告書2024」によると、韓国企業のデジタル技術導入率がOECD加盟国の中で1位であることが分かりました。特に企業規模が小さくても、ビッグデータ分析、AIなどの新技術の導入に積極的に取り組んでいます。しかし、デジタル化が遅れている産業があります。それは保険業界です。保険業界は最も代表的な「保守的な産業」であり、デジタル化の必要性が叫ばれていますが、そのスピードは非常に遅いです。

特に、他の金融業界と比較すると、保険業界のデジタル転換が遅れており、これにより発生する様々な問題点も浮き彫りになっています。今回の記事では、韓国の保険産業のデジタル化がなぜ遅れているのか、その過程で発生する雇用の安定性問題、そして海外と国内のデジタル化事例を見ながら、韓国の保険産業が進むべき方向を話そうと思います。

根深い伝統的な構造と複雑な利害関係

韓国の保険産業のデジタル化が遅れている主な理由の一つは、根深い伝統的な構造と複雑な利害関係です。保険業界は長い間、代理店中心の対面営業で成長してきたため、このような構造が業界全体に根付いています。設計士、テレマーケティング、現場営業所、コールセンターなど様々な利害関係者が絡み合っているため、デジタル転換による効率化も容易ではない状況です。

デジタルトランスフォーメーションが加速すれば、保険会社は物理的な営業所や対面営業の必要性を減らし、コスト削減のために組織を再編することができます。しかしこの過程で代理店やテレマーケターの役割が減り、現場営業所の縮小や閉鎖が発生する可能性が生じます。すでに自動車保険や運転者保険の場合、オンラインでの比較を通じて加入することが一般化した状況にあります。保険業界におけるAIをはじめとするデジタル技術の導入は、最終的にはこれらの職種の雇用の減少につながる可能性が高いです。

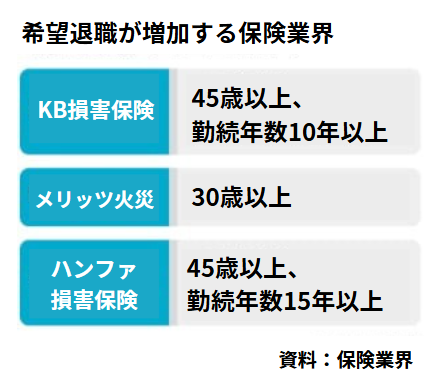

すでにメリーツ火災、KB損害保険、ハンファ保険など主要保険会社が30~40代の若手社員を対象に大規模な希望退職を実施しています。昨年、あるHRテック企業の調査によると、新入社員の平均年齢は男性29.4歳、女性27.6歳でしたが、メリッツ火災の場合、30歳以上から希望退職を実施するという点で大きな衝撃を与えました。

このような組織改編の動きは、デジタル化による業務効率化と組織のスリム化という名目で進められていますが、既存の保険業界従事者の雇用不安と職業安定に大きな脅威となっています。このような問題は韓国保険業界がデジタル化を推進する上で重要な部分とされています。

中国平安保険のデジタル化事例

韓国の保険業界で若い従業員も希望退職の対象となり、組織再編が加速化する中、中国の平安(ピンアン)保険のデジタル化事例を見る必要があります。2010年初頭まで中国保険業界の万年2位であった平安保険は、デジタル化とIT人材の積極的な採用、そしてビッグテックとの協力により、世界的な保険会社へと飛躍しました。2018年には保険会社の中で時価総額世界1位、2020年には金融会社全体の売上高で世界2位という成果を上げました。

平安保険の成功の秘訣の一つは、積極的なデジタル技術の導入です。精度99.8%に達する世界最高水準の顔認識技術を活用し、設計士の採用から教育、管理、営業、保険契約審査、請求、CSなど業務プロセス全般に積極的にAIを導入。デジタル変革を推進しました。また、すべてのプロセスにおいて果敢にAIを全面的に導入し、効率を最大化しました。

二つ目は、中国のビッグテック企業であるalibaba(アリババ)やTencent(テンセント)との提携・協力です。これらの企業は一緒に2013年にオンライン保険会社である中安保険を設立し、当時としては非常に画期的な保険とITの融合を先駆けました。これにより、AIとビッグデータを活用した新しいビジネスモデルを構築し、既存の保険業界との差別化を図ることができました。

特に中安保険が2015年に発表した血糖値管理保険商品「タンシャオベイ」は、約10年経った今見てもかなり画期的な保険商品です。タンシャオベイは加入者にスマートフォン型の血糖測定端末を提供し、これにより血糖情報を保険会社に送信します。その後、血糖値の改善状況に応じて更新保険料を割引あるいは割増する方式で、定期的に血糖値を測定します。自己管理が上手な加入者に保険金をインセンティブとして提供し、遠隔医療を適用し、血糖値が高すぎたり低すぎたりする場合は希望する医師に相談できるようにしました。

このような成功事例は、国内保険業界にも重要な示唆があります。単純にデジタルがアナログを置き換えるのではなく、他の産業とのデジタル融合を通じて新たな市場開拓によるシナジーを生み出します。この点で韓国の保険会社も積極的にデジタル化を通じた新たな収益モデルを開発し、様々な産業との協力を通じてシナジー効果を創出できる可能性が期待できます。しかし、このような変化のためには、これまでの法的規制、期待以下だったマイデータビジネス、そして伝統的な構造と複雑な利害関係を克服する必要があります。

Bodakのデジタル革新とコスダック上場への挑戦

もちろん、韓国でもデジタルイノベーションを通じて保険産業に変化をもたらす試みが行われています。その代表的な例が、インシュアテックスタートアップaijinet(アイジーネット)の「Bodak(ボダック)」です。Bodakは、AIを活用して顧客の保険を診断し、カスタマイズされた保険商品を推薦するプラットフォームです。

Bodakの成功要因は、自社開発したAI技術とビッグデータを活用した診断システムにあります。これにより、お客様が加入した保険が適切かどうかを分析し、より良い商品をお勧めすることでお客様の信頼を得るとともに、既存の保険会社との連携も強化しています。

特にBodakが注目されている点は、AI基盤の保険診断及び推薦サービスを通じて、13ヶ月維持率98%、25ヶ月維持率95%という非常に高い契約維持率を記録している点です。また、2019年発売以来、200万件以上のダウンロードと累積仲介額5000億ウォン、毎年100%に近い売上成長を基盤に、最近、ビジネスモデル特例上場方式によるKOSDAQ(コスダック)市場への上場を準備しています。

デジタルイノベーションの道

保険業界のデジタルトランスフォーメーションは、もはや「選択」ではなく「必須」となりました。韓国の保険産業がデジタル・トランスフォーメーションを成功させるためには、技術革新とともに社会的安定性を考慮した戦略的なアプローチが求められます。伝統的な構造と複雑な利害関係により、韓国のデジタル転換がなかなか進まない中、最終的には法的規制の改善と消費者の認識を改善できる様々な戦略を実行することが成功の鍵となります。

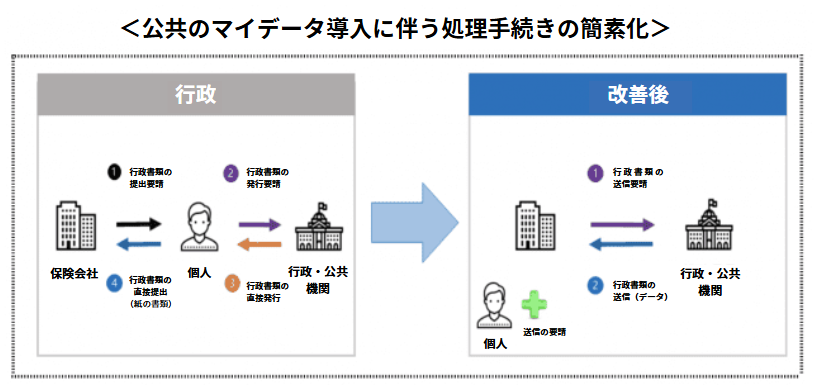

特に、2022年に導入されたマイデータ制度以降、改善を準備しているマイデータ2.0が保険業界のデジタルイノベーションの核心動力の一つとして期待されています。APIベースで一つのアプリで自分のすべての金融状況を確認できるようにするマイデータ制度は、施行当時、革新的という評価と同時に、消費者の立場では思ったより不便だという評価もありました。

今回、金融委員会はマイデータ2.0に関連して「ユーザーの利便性とデータ保護を強化する方向に制度を改善し、金融マイデータと公共マイデータ(医療、公共分野など)との連携を推進する」と明らかにしました。これにより、保険会社がより効果的にデジタル化に拍車をかけることができる環境を整えています。これは今後、韓国の保険業界がより良い未来を描く上でポジティブな要素となるでしょう。

最後に、新しい技術や制度を積極的に受け入れても、消費者の意識向上が重要であると言えます。上述したように、自動車保険や運転者保険の場合、オンラインで加入するのが一般化しましたが、消費者の立場から見ると、実損保険や終身保険など長期間支払いをしなければならない保険は、対面で説明を聞いても理解しにくいので、オンラインで加入するのは簡単な選択ではありません。

実際に韓国のデジタル保険会社の場合、昨年だけで約2,300億の純損失を出したことが、このような消費者の認識を示しています。しかし、このような問題を解決していけば、韓国内保険業界はデジタル革新とともに、より良い未来に向かって進むことができるでしょう。